Ngày nay, lạm phát và thất nghiệp luôn tồn tại dai dẳng hầu như trong mọi nền kinh tế. Để tìm hiểu sâu hơn về khái niệm, nguyên nhân và các dạng lạm phát và thất nghiệp, mời các bạn cùng tham khảo bài giảng Bài 1: Lạm phát và thất nghiệp sau đây. Chúc các bạn học tốt!

Tóm tắt lý thuyết

1. Lạm phát

1.1 Khái niệm:

Ta cần phân biệt ba khái niệm: lạm phát, giảm phát và giảm lạm phát.

- Lạm phát: là tình trạng mức giá chung của nền kinh tế tăng lên trong một khoảng thời gian nhất định.

- Giảm phát: là tình trạng mức giá chung của nền kinh tế giảm xuống trong một khoảng thời gian nhất định.

- Giảm lạm phát: là tình trạng mức giá chung của nền kinh tế tăng lên nhưng với tốc độ chậm hơn so với trước.

Mức giá chung (hay chỉ số giá) là mức giá trung bình của tất cả hàng hóa và dịch vụ trong nền kinh tế ở kỳ này so với kỳ gốc.

Khi mức giá chung (P) tăng lên thì sức mua của đồng tiền sẽ giảm xuống.

Mức độ lạm phát được đo lường bằng tỷ lệ lạm phát.

Tỷ lệ lạm phát (ký hiệu là If) là tỷ lệ phần trăm gia tăng trong mức giá chung của kỳ này so với kỳ trước.

Tỷ lệ lạm phát hàng năm (If) được tính theo công thức:

\(I_f = \frac{P_t - P_{t-1}}{P_{t-1}} \times 100\) (8.1)

Trong đó: Pt: chỉ số giá năm t

Pt-1: chỉ số giá năm t-1

Có ba loại chỉ số giá được sử dụng để tính tỷ lệ lạm phát là:

- Chỉ số giá tiêu dùng (CPI)

- Chỉ số giá sản xuất (PPI)

- Chỉ số giảm phát theo GDP (Id)

- Chi số giả tiêu dùng (CPI): là chỉ số thể hiện mức giá trung binh của giỏ hàng hoá và dịch vụ mà một hộ gia đình mua ớ kỳ này so với kỳ gổc.

CPI của năm t được xác định theo công thức:

\(CPI_t = \frac{\sum q^0_i.p^t_i}{\sum q^0_i.p^0_i} \times 100\) (8.2)

Với q0i: là khối lượng sản phẩm loại i mà một gia đình tiêu dùng ở năm gốc (O)

p0i: đơn giá sản phẩm loại i ở năm gốc

pti đơn giá sản phẩm loại i ở năm t

Để tính được chỉ số CPI, trước tiền Tổng cục thống kê phải chọn năm gốc. Sau đó xây dựng cơ cấu của giỏ hàng gồm số lượng chủng loại mặt hàng và khối lượng mỗi mặt hàng. Cuối cùng thu thập giá các hàng hóa ở các thành phố diển hình, để tính giá bình quân cho từng loại hàng hóa áp dụng trong công thức tính CPI.

Hiện nay cơ cấu giỏ hàng hóa mà Tổng cục Thống Kê Việt Nam xây dựng để tính chỉ số CPI cho giai đoạn 2015-2020 gồm có 11 nhóm hàng (với tổng cộng có 654 mặt hàng) cụ thể như sau:

Bảng 8.1: Quyền số dùng để tính chỉ số CPI của Việt Nam trong giai đọan 2015-2020

|

STT |

Các nhóm hàng và dịch vụ |

Quyền số (%) |

|

01 |

Hàng ăn và dịch vụ ăn uổng |

36,12 |

|

02 |

Đổ uống và thuốc lá |

3,59 |

|

03 |

May mặc, mũ nón, giày dép |

6,37 |

|

04 |

Nhà ở, điện, nước , chất đốt và VLXD |

15,73 |

|

05 |

Thiết bị và đổ dùng gia đình |

7,31 |

|

06 |

Thuốc và dịch vụ y tế |

5,04 |

|

07 |

Giao thông |

9,37 |

|

08 |

Bưu chính viễn thông |

2,89 |

|

09 |

Giáo dục |

5,99 |

|

10 |

Văn hóa, giải trí và du L1ch |

4,29 |

|

11 |

Hàng hóa và dịch vụ khác |

3,30 |

|

|

Tổng chi cho tiêu dùng cuối cùng |

100,00 |

Nguồn: Tổng cục thống kê

Ví dụ 1: Giả sử giỏ hàng hóa để tính CPI chỉ gồm ba loại hàng hóa như sau:

Bảng 8.2:

|

Loại hàng hoá |

Năm 2016 |

Năm 2018 |

|||

|

qi0 |

pi0 |

qi0.pi0 |

pit |

qi0.pit |

|

|

Thực phẩm |

50 |

100 |

5.000 |

150 |

7.500 |

|

Quẩn áo |

20 |

150 |

3.000 |

300 |

6.000 |

|

Giải trí |

10 |

200 |

2.000 |

500 |

5.000 |

|

\(\sum\) |

|

|

10.000 |

|

18.500 |

Chỉ số giá năm gốc luôn bằng 100

Nếu năm 2016 được chọn làm năm gốc; CPI2016 = 100

\(CPI_{2018} = \frac{\sum q^0_i.p^t_i}{\sum q^0_i.P^0_i} \times 100 = \frac{18.500}{10.000}\times 100 = 185\)

Nghĩa là mức giá trung bình của giỏ hàng hoá tiêu dùng năm 2018 bằng 1,85 lần hay bằng 185% so với giá giỏ hàng tiêu dùng ở năm gốc; hay giá của giỏ hàng hoá tiêu dùng năm 2018 tăng 85% so với giá của giỏ hàng tiêu dùng ở năm gốc (năm 2016).

Dùng CPI để tính tỷ lệ lạm phát hàng tháng rất nhanh chóng, tiết kiệm thời gian; nhưng không chính xác vì coi như giá của giỏ hàng tiêu dùng đại diện cho giá của tất cả hàng hoá và dịch vụ trong nền kinh tế. Ngoài ra, sau một thời gian phải xây dựng lại cơ cấu giỏ hàng, vì luôn có những sản phẩm mới ra đời thay thế cho những sản phẩm cũ đã lỗi thời.

- Chỉ số giá sản xuất (PPI): phản ánh mức giá trung bình của một giỏ hàng hoá mà một doanh nghiệp mua ở kỳ này so với kỳ gốc.

Chỉ số PP1 chỉ được sử dụng để tính tỷ lệ lạm phát trong khu vực sản xuất, không phổ biến. Cách tính cũng tương tự như CPI.

- Chỉ số giảm phát theo GDP (Id): phản ánh sự thay đổi của mức giá trung bình của tất cả hàng hoá và dịch vụ sản xuất ở năm hiện hành (năm t) so với năm gốc.

Id của năm t được tính theo công thức:

\(I^t_d = \frac{GDP^t_N}{GDP^t_R} \times 100 = \frac{\displaystyle\sum_{i=1}^{n} q^t_i.p^t_i}{\displaystyle\sum_{i=1}^{n} q^t_i.p^0_i} \times 100\) (8.3)

Với qit: khối lượng sản phẩm loại i được sản xuất ở năm t.

pit: đơn giá sản phẩm loại i ở năm t.

pi0: đơn giá sản phẩm loại i ở năm gốc.

Chỉ số giảm phát theo GDP của năm gốc luôn bằng 100.

Ví dụ 2: Trong nền kinh tế chỉ sản xuất 3 loại hàng hoá có số lượng và giá cả như sau:

Bảng 8.3:

|

Loại hàng hoá |

Năm 2016 |

Năm 2018 |

qit.pit |

qit.pi0 |

|

|

pi0 |

pit |

qit |

|||

|

Thực phẩm |

100 |

150 |

3.000 |

450.000 |

300.000 |

| Quần áo | 150 | 300 | 2.000 | 600.000 | 300.000 |

| Giải trí | 200 | 500 | 1.000 | 500.000 | 200.000 |

| \(\sum\) | 1.550.000 | 800.000 | |||

Giả sử năm 2016 được chọn làm năm gốc, Id2016 = 100

Ta có GDP danh nghĩa năm 2018:

\(GDP_N^{2018} = \sum q_i^{2018}.p_i^{2018} = 1.550.000 \text{ đvt}\)

GDP thực năm 2018: \(GDP_R^{2018} = \sum q_i^{2018}.p_i^{2016} = 800.000 \text{ đvt}\)

\(I_d^{2018} = \frac{GDP_N^{2018}}{GDP_R^{2018}} \times 100 = \frac{1.550.000}{800.000}\times 100 = 193,75\)

Nghĩa là mức giá trung bình của giỏ hàng hoá sản xuất năm 2018 bằng 1,9375 lần hay bằng 193,75% so với giá giỏ hàng sản xuất ở năm gốc; hay giá của giỏ hàng hóa sản xuất năm 2018 tăng 93,75% so với giá năm gốc.

Chỉ số giảm phát theo GDP phản ánh mức giá trung bình của tất cả hàng hoá và dịch vụ được sản xuất ra trong nền kinh tế, nên dùng để tính tỷ lệ lạm phát tương đối chính xác, nhưng lại mất nhiều thời gian mới có được chỉ tiêu GDP, không đáp ứng được yêu cầu tính tỷ lệ lạm phát thường xuyên hàng tháng.

So sánh CPI và Id, ta thấy có 3 điểm khác nhau:

- Thứ nhất, Id phản ánh mức giá trung bình của tất cả hàng hóa và dịch vụ được sản xuấtĩ ra trong nền kinh tế; còn CPI chỉ phản ánh giá của những hàng hoá và dịch vụ mà người tiêu dùng mua.

- Thứ hai, Id chỉ phản ánh giá của những hàng hóa sản xuất trong nước. Do đó khi giá hàng hóa nhập khẩu tăng lên, chỉ phản ánh trong CPI, không được phản ánh trong Id.

- Thứ ba, CPI được tính bằng cách sử dụng giỏ hàng hóa cố định (nên CPI không phản ánh được chất lượng của các hàng hóa sẽ thay đổi theo thời gian, không phản ánh xu hướng thay thế hàng hóa rẻ hơn, không phản ánh những sản phẩm mới ra đời sẽ thay cho sản phẩm cũ lỗi thời ); trong khi Id được tính bằng cách sử dụng giỏ hàng hóa thay đổi theo thời gian.

Cả hai đều có nhược điểm là CPI có xu hướng đánh giá quá cao sự tăng giá sinh hoạt, trong khi Id lại có xu hướng đánh giá quá thấp sự tăng giá sinh hoạt.

VD: Năm nay cam mất mùa, sản lượng thu hoạch giảm đáng kể. Giá cam tăng vọt. Kết quả CPI tăng cao, còn Id tăng không đáng kể. Trong thực tế, khi giá cam quá đắt, người tiêu dùng sẽ giảm mua cam, tăng tiêu dùng các loại trái cây thay thế khác, rẻ hơn.

Qua phân tích trên, chúng ta thấy tính lạm phát bằng Id sẽ chính xác hơn CPI, vì Id phản ánh giá bình quân của tất cả hàng hóa và dịch vụ được sản xuất trong nước. Tuy nhiên tính tỷ lệ lạm phát bằng CPI lại dễ dàng và nhanh chóng hơn Id. Do đó CPI được nhiều nước sử dụng để tính tỷ lệ lạm phát thường xuyên hàng tháng.

1.2 Phân loại lạm phát

Căn cứ vào tỷ lệ lạm phát, có thể chia lạm phát thành 3 loại:

- Lạm phát vừa (còn gọi là lạm phát 1 con số): Khi giá cả hàng hoá và dịch vụ tăng chậm, dưới 10%/năm, đồng tiền tương đối ổn định, nền kinh tế ổn định.

- Lạm phát phi mã (còn gọi là lạm phát 2 hay 3 con số): Khi giá cả hàng hoá và dịch vụ tăng từ 10% đến 999%/năm.

Nếu lạm phát phi mã xảy ra, đặc biệt ở mức 3 con số một năm, chẳng hạn 400%, 700%/năm; đồng tiền sẽ mất giá nhanh chóng, thị trường tài chính bất ổn, nền kinh tế bất ổn. Khi lạm phát càng cao, chi phí cơ hội của việc giữ tiền càng lớn. Người ta đã ví tiền mặt trong thời kỳ này như những hòn than đang rực cháy, ai giữ tiền càng nhiều và càng lâu thì càng bị thiệt hại. Do vậy, khi lạm phát cao xảy ra, mọi người chỉ giữ một lượng tiền tối thiểu, tốc độ lưu thông tiền tệ sẽ tăng lên nhanh chóng, vì mọi người không muốn giữ những đồng tiền đang mất giá, sẽ nhanh chóng chuyển sang cho người khác. Sẽ có hiện tượng tiền tốt đuổi tiền xấu ra khỏi túi. Người ta sẽ tránh giữ tài sản dưới dạng tiền, mà chuyển sang giữ ngoại tệ mạnh, vàng, bất động sản hay hàng hoá sẽ có lợi hơn. Để tránh tổn thất, các hợp đồng kinh tế cũng được chỉ số hoá theo tỷ lệ lạm phát hay tính theo ngoại tệ mạnh.

- Siêu lạm phát (lạm phát từ 4 con số trở lên): Khi tỷ lệ lạm phát từ 1000%/năm trở lên, đồng tiền mất giá nghiêm trọng, nền kinh tế càng bất ổn, cuộc sống càng khó khăn, mọi thứ đều trở nên khan hiếm trừ tiền giấy!

Ở Bolivia năm 1985 có tỷ lệ lạm phát là 12.000%/năm, người dân phải thích nghi, tìm cách đối phó để tồn tại. Chẳng hạn, một nhân viên khi lãnh lương tháng được 25 triệu peso, lập tức về nhà có vợ đang chờ sẵn, đưa ngay cho vợ tiền đề ra cửa hàng mua các nhu yếu phẩm trong tháng, số peso còn lại người chồng lập tức đem đổi lấy đô la Mỹ với tỷ giá là 500.000 peso/USD. Nếu chậm trễ, một tuần sau tỷ giá tăng đến 900.000 peso/USD. Tuy nhiên nếu so với cuộc siêu lạm phát xảy ra ở Đức vào năm 1921-1923 thì cuộc siêu lạm phát của Bolivia chẳng đáng kể gì.

Sau chiến tranh thế giới lần I, nền kinh tế Đức đã bị tàn phá nặng nề, sản lượng hàng hoá sản xuất giảm sút nghiêm trọng, nguồn thu ngân sách giảm mạnh, lại phải bồi thường chiến phí cho các nước đồng minh thắng trận, ngân khố quốc gia cạn kiệt. Để có tiền chi tiêu duy trì bộ máy, chính phủ Đức đã phải phát hành một lượng tiền rất lớn, và kết quả là giá cả hàng hoá tăng với tốc độ chóng mặt. VD: Giá một tờ nhật báo vào tháng 1 năm 1921 là 0,3 Mác, đến tháng 11 năm 1923 là 70 triệu Mác! Giá 1 ly bia là 4 tỷ Mác, giá 1 ổ bánh mì là 3 tỷ Mác! Chính phủ đã phải mua thêm nhiều máy in tiền, nhưng khối lượng tiền tăng lên vẫn chậm hơn tốc độ tăng giá! Đến mức vào cuối giai đoạn siêu lạm phát, họ phải lấy những đồng tiền chưa phát hành trong kho đóng thêm vào vài con số zero đề phát hành. Tiền không còn thực hiện các chức năng vốn có của nó. Thị trường tài chính gần như tê liệt. Để bảo đảm mức sống cho cán bộ công nhân viên chức, chính phủ Đức đã phát lương 2 lẩn/ngày! Người dân chỉ giữ một lượng tiền tối thiểu để chi tiêu hàng ngày, mọi khoản tiền chưa chi dùng đều gởi hết vào ngân hàng. Người dân đã mất rất nhiều thời gian để lui tới ngân hàng.

Như vậy, do tài trợ cho chi tiêu ngân sách bằng cách in tiền đã gây ra tình trạng siêu lạm phát ở Đức giai đoạn 1921-1923. Để thoát khỏi tình trạng này, chính phủ Đức đã cải cách tài chính và tiền tệ. Vào cuối năm 1923, chính phủ đã tinh giảm biên chế 1/3 số lượng công nhân viên chức, các khoản bổi thường chiến tranh tạm đình lại. Đồng thời ngân hàng trung ương mới ra đời, thay cho ngân hàng trung ương cũ và cam kết không tài trợ cho chi tiêu chính phủ bằng cách in tiền. Sau đó tiến hành đổi tiền với tỷ lệ là 1.000 tỷ Mác cũ bằng 1 Mác mới. Nhờ đó, đến cuối tháng 12/1923 lượng cung tiền và giá cả đột nhiên ổn định.

Tình hình siêu lạm phát ở Zimbabwe năm 2008 còn vượt xa Đức! Vào những năm 1980 Zimbabwe là nước giàu có của Châu Phi, 1 đôla Zimbabwe lúc bấy giờ có giá trị tương đương với 1 đôla Mỹ. Nhưng đến năm 1990, Zimbabwe đã tiến hành chính sách cải cách ruộng đất sai lầm, đã dẫn đến tình hình siêu lạm phát không thể kiểm soát từ năm 2006. Đến tháng 7 năm 2008 thì tỷ giá chính thức mà NHTW công bố là 20 tỷ đôla Zimbabwe/đôla Mỹ; còn tỷ giá ở thị trường chợ đen là 90 tỷ ZBD/USD! NHTW liên tục phát hành giấy bạc mệnh giá cao, tháng 1 năm 2008 phát hành giấy bạc mệnh giá 10 triệu đôla, đến 21 tháng 7 năm 2008 phát hành giấy bạc mệnh giá 100 tỷ đôla. Giá 1 quả trứng là 7,5 tỷ đôla Zimbabwe; 1kg bắp giá 15 tỷ đôla Zimbabwe. Thu nhập của một nhân viên bán hàng là 150 tỷ đôla Zimbabwe /tháng, chỉ đủ mua 20 quả trứng! Đến tháng 1 năm 2009 lại phát hành tờ bạc 100 ngàn tỷ ZBD! Các doanh nghiệp chỉ hoạt động cầm chừng dưới 30% công suất, tỷ lệ thất nghiệp đến 80%! Để thóat khỏi tình trạng tồi tệ này, ngày 2 tháng 2 năm 2009 Ngân hàng trung uơng Zimbabwe đã tiến hành cải cách tiền tệ, tiến hành đổi tiền với tỷ lệ là 1.000 tỷ ZBD cũ đổi 1 ZBD mới. Đến tháng 4 năm 2009 cho phép giao dịch thanh toán trong nước bằng nhiều lọai ngoại tệ: đồng đô la Mỹ, đồng Rand của Nam Phi, đồng Euro...

1.3 Nguyên nhân gây ra lạm phát

Có 3 nguyên nhân chính gây ra lạm phát:

- Lạm phát do cầu

- Lạm phát do cung

- Lạm phát theo thuyết số lượng tiền tệ (do tăng cung tiền)

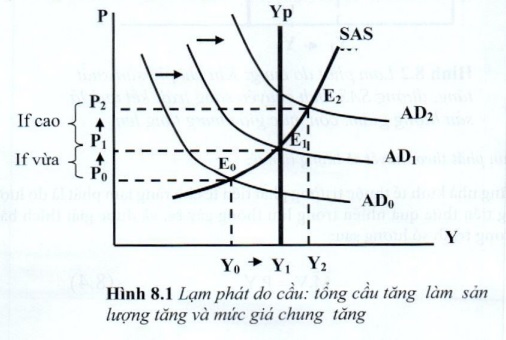

a. Lạm phát do cầu (còn gọi là lạm phát do cầu kéo): Xuất phát từ sự gia tăng của tổng cầu, có thể do:

- Khu vực tư nhân lạc quan về nền kinh tế, nên tiêu dùng tự định và dẩu tư tự định tăng lên.

- Chính phủ tăng chi tiêu.

- Ngân hàng trung ương tăng lượng cung tiền.

- Người nước ngoài tăng mua hàng hoá và dịch vụ trong nước.

Kết quả đường AD dịch chuyển sang phải, trong ngắn hạn sẽ làm cho sản lượng tăng lên, đồng thời mức giá cũng tăng và tỷ lệ thất nghiệp sẽ giảm xuống.

Trên đồ thị 8.1 thi dường AD dịch chuyển sang phải từ AD0 sang AD1, kết quả sản lượng sẽ tăng từ Y0 lên Y1, mức giá sẽ tăng từ P0 lên P1.

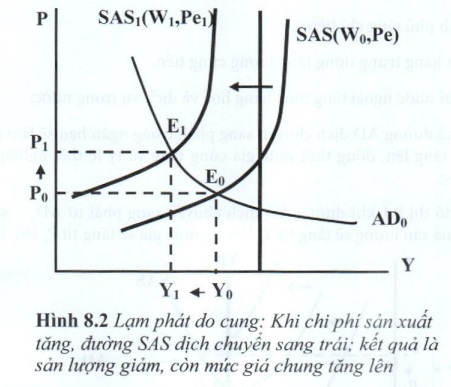

b.Lạm phát do cung (còn gọi là lạm phát do chi phí đẩy):

Xuất phát từ sự sụt giảm trong tổng cung, mà nguyên nhân chính là do chi phí sản xuất cuả nền kinh tế tăng lên khi:

- Tiền lương tăng lên trong khi năng suất lao động không đổi.

- Thuế tăng, lãi suất tăng

- Thiên tai mất mùa, chiến tranh..

- Giá các nguyên vật liệu chính tăng cao v..v..

Chẳng hạn khi giá dầu mỏ đột biến tăng cao vào những năm 1973, 1978, 2004, 2007... đã làm cho chi phí sản xuất của tất cả hàng hóa và dịch vụ ở các quốc gia đều tăng lên, buộc các doanh nghiệp phải giảm sử dụng lượng dầu và các chê phẩm từ dầu, do đó năng suất lao động sụt giảm, sản lượng hàng hoá cung ứng giảm; đường AS dịch chuyển sang trái từ AS0 sang AS1. Kết quả sản lượng sụt giảm từ Y0 xuống Y1, mức giá sẽ tăng từ P0 lên P1 nền kinh tế vừa suy thoái vừa lạm phát (Hình 8.2)

c. Lạm phát theo thuyết số lượng tiền tệ:

Những nhà kinh tế thuộc trường phái tiền tệ cho rằng lạm phát là do lượng cung tiền thừa quá nhiều trong lưu thông gây ra, và được giải thích bằng phương trình số lượng sau:

\(\overline{M}.V = P.Y\) (8.4)

Trong đó: \(\overline{M}\): lượng cung tiền danh nghĩa.

V: Tốc độ lưu thông tiền tệ.

P: Chỉ số giá (mức giá trung bình).

Y: Sản lượng thực.

Những nhà kinh tế thuộc trường phái trọng tiền và phái cổ điển cho rằng P và W là linh hoạt, tất cả các thị trường luôn cân bằng, sản lượng của nền kinh tế không đổi và bằng sản lượng tiềm năng (Y = Yp). Tốc độ lưu thông tiền tệ (V) cũng không đổi.

Từ (8.4) ta có thể viết lại: \(P = \frac{V}{Y}\cdot \overline{M}\) (8.5)

Với \(\overline{M}.V = P.Y\)

\(\implies \log(\overline{M}.V) = \log(P.Y)\)

\(\implies \log(\overline{M}) + \log(V) = \log(P) + \log(Y)\)

\(\implies \%\Delta \overline{M} + \%\Delta V = \%\Delta P + \%\Delta Y\) (8.6)

Với giả thiết V và Y không đổi, nên \(\%\Delta V = \%\Delta Y = 0\)

\(\implies \%\Delta \overline{M} = \%\Delta P\) (8.7)

Do đó, nhóm nhà kinh tế thuộc trường phái tiền tệ cổ điển cho rằng giá cả phụ thuộc vào lượng tiền phát hành. Khi lượng cung tiền tăng lên, thì mức giá cũng tăng theo cùng tỷ lệ, lạm phát xảy ra.

Thuyết này chỉ đúng khi cả V và Y không đổi.

Nhóm nhà kinh tế thuộc trường phái trọng tiền hiện đại, tiêu biêu là Milton Friedman cho ràng: Khi dự đoán được tốc độ tăng trường của Y hàng năm và tốc độ lưu thông tiền tệ ổn định, thì chúng ta có thể xác định tỷ lệ tăng lượng cung tiền tương ứng mà không gây ra lạm phát. Do đó ông đưa ra quy tắc tiền tệ: Khi Y tăng theo tỷ lệ ổn định, thì chính sách tốt nhất là tăng lượng cung tiền theo một tỷ lệ không đổi đã định, thì P sẽ ổn định.

Tuy nhiên trong thực tế tốc độ tăng trưởng của Y là không ổn định, tốc độ lưu thông V cũng thay đổi, nên chỉ khi tốc độ tăng của tổng khối tiền tệ hàng năm (\(\overline{M} .V\)) nhanh hơn tốc độ tăng của Y thì P sẽ tăng lên và lạm phát sẽ xảy ra.

Dựa vào phương trình số lượng, chúng ta có thể tính tỷ lệ lạm phát như sau:

\(\%\Delta \overline{M} + \%\Delta V = \%\Delta P + \%\Delta Y\) (8.8)

\(\%\Delta P = \%\Delta \overline{M} + \%\Delta V - \%\Delta Y\) (8.9)

1.4 Tác động của lạm phát

Để phân tích tác động đầy đủ của lạm phát, trước tiền ta cần phân biệt hai khái niệm: lạm phát dự kiến và lạm phát ngoài dự kiến.

- Lạm phát dự kiến hay lạm phát kỳ vọng (Expected Inflation, Ief): là tỷ lệ lạm phát mà người ta dự kiến sẽ xảy ra trong tương lai, thường được căn cứ vào tỷ lệ lạm phát thực tế xảy ra trong thời gian qua. Loại lạm phát này được phản ánh trong các hợp đồng kinh tế.

- Lạm phát ngoài dự kiến hay lạm phát ngoài kỳ vọng (Unexpected Inflation - Ief): là tỷ lệ lạm phát xảy ra nằm ngoài mức đã dự kiến, nên dạng lạm phát này không được phản ánh trong các hợp đồng kinh tế.

Tỷ lệ lạm phát thực tế = Tỷ lệ lạm phát dự kiến + Tỷ lệ lạm phát ngoài dự kiến

Khi nền kinh tế xảy ra lạm phát, thì cần phải phân biệt hai loại lãi suất là lãi suất danh nghĩa và lãi suất thực.

- Lãi suất danh nghĩa, ký hiệu là r, là lãi suất cho vay trên thị trường.

- Lãi suất thực, ký hiệu là rr, là tỷ lệ phần trăm gia tăng sức mua của vốn.

Phương trình Fisher

Mối quan hệ giữa lãi suất danh nghĩa, lãi suất thực và tỷ lệ lạm phát được thể hiện qua phương trình Fisher như sau:

r = rr + If (8.10)

Như vậy lãi suất danh nghĩa bằng tổng của lãi suất thực và tỷ lệ lạm phát.

Lãi suất danh nghĩa có thể thay đổi do lãi suất thực thay đổi hay do tỷ lệ lạm phát thay đổi.

Hiệu ứng Fisher

Khi tỷ lệ lạm phát tăng 1% thì lãi suất danh nghĩa cũng tăng 1%. Tỷ lệ một - một giữa tỷ lệ lạm phát và lãi suất danh nghĩa được gọi là hiên ứng Fisher.

Trong các hợp đồng vay mượn, do chưa biết được tỷ lệ lạm phát thực hiện (If) nên lãi suất cho vay trên thị trường hay lãi suất danh nghĩa (r) được tính toán dựa vào tỷ lệ lạm phát dự kiến (Ife) và lãi suất thực dự kiến (rre)

r= rre + Ife (8.11)

Hay rre = r - Ife

Có hai trường hợp xảy ra:

a. Nếu tỷ lệ lạm phát thực hiện bằng tỷ lệ lạm phát dự kiến:

If = Ife, thì lãi suất thực thực hiện (r) bằng lãi suất thực dự kiến: rr = rre; sẽ không xảy ra việc phân phối lại tài sản và thu nhập giữa các thành phần dân cư.

Tuy nhiên vẫn gây ra một số tác động như:

- Chi phí mòn giày: do khi lạm phát cao xảy ra, để tránh thiệt hại, lượng tiền mọi người cần giữ sẽ giảm thiểu và do đó số lần đi đến ngân hàng sẽ tăng lên, hao tốn công sức và lãng phí thời gian.

- Chi phí thực đơn: khi giá cả tăng lên, các doanh nghiệp phải bỏ ra chi phí để in ấn lại catalogue và bảng giá mới gửi cho các khách hàng.

- “Thuế lạm phát”: khi tỷ lệ lạm phát cao xảy ra, thì giá trị của lượng tiền giữ trong ví sẽ bị xói mòn và sức mua của nó sẽ bị giảm xuống.

- Bất tiện trong sinh hoạt hàng ngày do giá cả biến động.

b. Khi tỷ lệ lạm phát thực tế xảy ra khác tỷ lệ lạm phát dự kiến: \(I_f \neq I_f^e\), sẽ xảy ra tình trạng phần phối lại tài sản và thu nhập giữa các thành phần dân cư.

Ta xét hai trường hợp:

- Nếu tỷ lệ lạm phát thực hiện lớn hơn tỷ lệ lạm phát dự kiến: \(I_f > I_f^e\): nghĩa là xuất hiện loại lạm phát không mong muốn (\(I^0_f >0\)), lúc ấy:

\(\left. \begin{array}{l} {r_r} = r - {I_f}\\ {r_r}^e = r - {I_f}^e \end{array} \right\} \Rightarrow {r_r} < {r_r}^e\)

Như vậy khi tỷ lệ lạm phát thực hiện lớn hơn tỷ lệ lạm phát dự kiến, thì lãi suất thực thực hiện sẽ thấp hơn lãi suất thực dự kiến, sẽ xảy ra phân phối lại tài sản và thu nhập giữa các thành phần dân cư theo hướng: có lợi cho những người đi vay, người mua chịu hàng hóa, người trả lương; gây thiệt hại cho những người cho vay, người bán chịu hàng hóa, người nhận lương.

Ví dụ 3: Tỷ lệ lạm phát dự kiến năm 2016 là 4%, lãi suất thực dự kiến là 2%, thì lãi suất danh nghĩa là \(r = r^e_f + I^e_f = 2\% + 4\% = 6\%\).

Nếu lạm phát thực hiện năm 2016 là 7%, trong đó tỷ lệ lạm phát dự kiến 4% và tỷ lệ lạm phát ngoài dự kiến là:

\(I^0_f = I_f - I^e_f = 7\% - 4\% = 3\%\)

Lãi suất thưc thưc hiện là \(r_r = r - I_f = 6\% - 7\% = -1\%\)

\(\implies\) Người cho vay bị thiệt, người đi vay được lợi.

- Nếu tỷ lệ lạm phát thực hiện nhỏ hơn tỷ lệ lạm phát dự kiến: \(I_f < I^e_f \quad (I^0_f < 0)\)

, lúc ấy:

\(\left. \begin{array}{l} {r_r} = r - {I_f}\\ {r_r}^e = r - {I_f}^e \end{array} \right\} \Rightarrow {r_r} > {r_r}^e\)

Phân phối lại tài sản và thu nhập theo hướng có lợi cho người cho vay, người bán chịu hàng hoá, người nhận lương; gây thiệt hại cho người đi vay, người mua chiụ hàng hóa và người trả lương.

Khi lạm phát xảy ra còn làm thay đổi cơ cấu kinh tế: vì giá các loại hàng hóa tăng không cùng tỷ lệ, làm giá tương đối cuả các hàng hóa thay đổi, dẫn đến cơ cấu kinh tế cũng thay đổi theo.

Khi lạm phát xảy ra sẽ tác động đến sản lượng, việc làm và tỷ lệ thất nghiệp:

- Lạm phát do cầu: khi tổng cầu tăng lên làm gía cả tăng, đồng thời sản lượng thường tăng, tỷ lệ thất nghiệp giảm.

- Lạm phát do cung: khi tổng cung sụt giảm, mức giá chung tăng, sản lượng giảm, tỷ lệ thất nghiệp tăng.

1.5 Biện pháp giảm lạm phát

a. Lạm phát do cầu:

Khi xảy ra lạm phát vừa, sẽ kích thích tăng trưởng kinh tế, là loại lạm phát có lợi cho nền kinh tế. Chỉ khi xảy ra lạm phát cao, sản lượng thực vượt quá sản lượng tiềm năng, nền kinh tế tăng trưởng nóng, phải tìm biện pháP giảm lạm phát, ổn định nền kinh tế là giảm tổng cầu, bằng cách:

- Áp dụng chính sách tài khoá thu hẹp: giảm chi tiêu ngân sách, tăng thuế.

- Áp dụng chính sách tiền tệ thu hẹp: giảm mức cung tiền, tăng lãi suất...

Kết quả là: tổng cầu sụt giảm, đường AD dịch chuyển sang trái, mức giá giảm, sản lượng giảm, tỷ lệ thất nghiệp tăng.

b. Lạm phát do cung:

Phải làm tăng tổng cung, giảm chi phí sản xuất bằng cách:

- Tìm nguyên liệu mới rẻ tiền thay cho nguyên liệu cũ đắt tiền.

- Giảm thuế, giảm lãi suất

- Cải tiền kỹ thuật sản xuất, áp đụng công nghệ mới vào sản xuất để tăng năng suất lao động, giảm chi phí.

- Nâng cao trình độ quản lý: tổ chức lao động khoa học và hợp lý hoá sản xuất.

Kết quả là chi phí sản xuất của nền kinh tế sẽ giảm xuống, đường SAS dịch chuyển sang phải, mức giá giảm, sản lượng tăng, tỷ lệ thất nghiệp giảm.

2. Thất nghiệp

2.1 Một số khái niệm

a. Lực lượng lao động (còn gọi là dân số hoạt động):

- Lực lượng lao động là những người trong độ tuổi lao động, có khả năng lao động, đang có việc làm hay đang tìm việc làm.

Theo Luật lao động Việt Nam quy định: nữ từ 15 tuổi đến 55 tuổi và nam từ 15 đến 60 tuổi đang có việc làm hay đang tìm việc làm, được tính vào lực lượng lao động.

b. Thất nghiệp:

- Thất nghiệp là những người trong độ tuổi lao động, có khả năng lao động chưa có việc làm và đang tìm việc làm.

Như vậy, những người thuộc lực lượng lao động là những người đang làm việc và những người thất nghiệp.

Những người không được tính vào lực lượng lao động là: học sinh, sinh viên, người nội trợ, những người trong độ tuổi lao động có khả năng lao động nhưng không tìm việc làm...

c. Mức nhân dụng (còn gọi là tỷ lệ hữu nghiệp - L):

- Mức nhân dụng là tỷ lệ phần trăm số người có việc làm chiếm trong lực lượng lao động và được xác định theo công thức:

\(L = \frac{\text{Số người có việc làm}}{\text{Lực lượng lao động}}\times 100\)

Mức nhân dụng sẽ quyết định mức sản lượng của nền kinh tế. Khi mức nhân dụng tăng thì sản lượng cũng tăng lên và ngược lại.

d. Tỷ lệ thất nghiệp (hay mức khiêm dụng - U):

- Tỷ lệ thất nghiệp là tỷ lệ phần trăm số người thất nghiệp chiếm trong lực lượng lao động, được tính theo công thức:

\(U = \frac{\text{Số người thất nghiệp}}{\text{Lực lượng lao động}} \times 100\)

2.2 Các dạng thất nghiệp

a. Căn cứ vào nguyên nhân gây ra, người ta chia thất nghiệp thành các loại:

- Thất nghiệp tạm thời (còn gọi là thất nghiệp cọ xát): gồm nhung người thay đổi nơi cư trú phải nghỉ việc nơi cũ và đang tìm việc làm ở nơi mới. Hai là những học sinh, sinh viên mới tốt nghiệp dang trong thời gian tìm việc. Ngoài ra có những người do việc làm hiện tại không phù hợp với chuyên môn, năng lực hay ý thích của mình; sẳn sàng nghỉ việc để tìm việc làm mới đúng chuyên môn và sở thích để phát huy năng lực, góp phần tăng năng suất lao động, tăng hiệu quả sản xuất của nền kinh tế. Đây là loại thất nghiệp tồn tại thường xuyên trong mọi nền kinh tế.

- Thất nghiệp cơ cấu: Trong nền kinh tế hiện đại, luôn có những sản phẩm mới ra đời thay thế cho những sản phẩm cũ lỗi thời, làm cơ cấu kinh tế luôn thay đổi theo chiều hướng ngành sản xuất sản phẩm mới ra đời và phát triển sẽ thiếu lao động, ngành cũ bị thu hẹp sẽ thừa lao động. Thất nghiệp sẽ xảy ra ở ngành bị thay thế do chuyên môn của người lao động ở ngành cũ không phù hợp với yêu cầu của công việc mới, ta gọi dạng thất nghiệp này là thất nghiệp cơ cấu, cũng thường xuyên tồn tại trong nền kinh tế. Để tìm được việc làm, những người thất nghiệp này phải được đào tạo lại.

Ví dụ 4: Khi máy vi tính xuất hiện thì máy đánh chữ không còn ai sử dụng. Công nhân ngành sản xuất máy đánh chữ sẽ bị thất nghiệp cơ cấu.

- Thất nghiệp chu kỳ (còn gọi là thất nghiệp do thiếu cầu hay thất nghiệp bắt buộc): Chỉ xảy ra khi nền kinh tế bị suy thoái, sản lượng sụt giảm, thu nhập giảm, sức mua xã hội giảm. Các doanh nghiệp phải thu hẹp sản xuất, cắt giảm sản lượng, sa thải công nhân, giảm số lao động sử dụng, thất nghiệp xảy ra ở mọi ngành trong nền kinh tế. Nhưng khi nền kinh tế phục hồi, sản lượng gia tăng, thu nhập và sức mua xã hội tăng, các doanh nghiệp sẽ tăng sản lượng, sẽ thuê thêm lao động, do đó thất nghiệp chu kỳ sẽ chấm dứt.

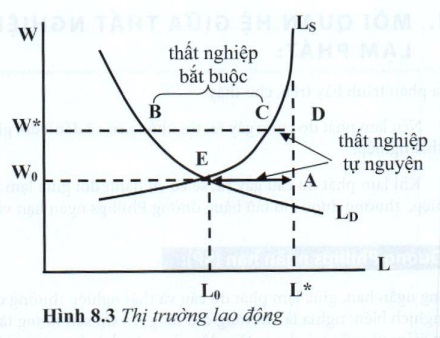

b. Nếu căn cứ vào tính chất, người ta chia thất nghiệp thành 2 loại:

- Thất nghiệp tự nguyện: là những người thất nghiệp do đòi hỏi mức lương cao hơn mức lương hiện hành.

- Thất nghiệp không tự nguyện (còn gọi là thất nghiệp bắt buộc hay thất nghiệp cổ điển): là những người muốn làm việc ở mức lương hiện hành, nhưng không có việc làm.

Trên đồ thị 8.3: Tại mức lương Wo, chỉ có thất nghiệp tự nguyện là EA. Nếu mức lương là W*, thất nghiệp không tự nguyện là BC và thất nghiệp tự nguyện là CD.

- Tỷ lệ thất nghiệp tự nhiên (Un): là tỷ lệ thất nghiệp khi thị trường lao động cân bằng. Đây là tỷ lệ thất nghiệp bình thường mà nền kinh tế phải chấp nhận, bao gồm thất nghiệp tạm thời và thất nghiệp cơ cấu.

Trên đồ thị 8.3 tại mức lương cân bằng Wo, vẫn có EA người lao động không muốn làm việc ở mức lương Wo. EA chính là mức thất nghiệp tự nhiên khi thị trường lao động cân bằng.

2.3 Tác hại của thất nghiệp

- Đối với cá nhân người bị thất nghiệp:

Khi bị thất nghiệp, cuộc sống của cá nhân và gia đình người bị thất nghiệp sẽ khó khăn hơn, vì tiền trợ cấp thất nghiệp được hưởng thường thấp hơn thu nhập khi có việc làm. Đặc biệt đối với những người bị thất nghiệp không có khoản trợ cấp thất nghiệp, thì cuộc sống của họ càng khốn khó hơn. Ngoài ra khi bị thất nghiệp, kỹ năng chuyên môn của người lao động bị mai một, mất niềm tin vào cuộc sống.

- Đối với xã hội:

Khi thất nghiệp gia tăng thì tệ nạn xã hội và tội phạm cũng gia tăng; chi phí giải quyết tệ nạn và chi trợ cấp thất nghiệp cũng tăng, trong khi thu nhập từ thuế lại giảm do sản lượng sản xuất sụt giảm, hậu quả là ngân sách càng bị thâm hụt.

- Tổn thất về sản lượng:

Khi thất nghiệp tăng lên, đồng nghĩa với sự lãng phí tài nguyên, mức nhân dụng của nền kinh tế giảm xuống, do đó sản lượng cũng giảm.

Theo định luật OKUN, khi thất nghiệp tăng thêm 1% thì sản lượng thực giảm mất 2% so với sản lượng tiềm năng.